Здравствуйте, коллеги! Близится конец года, в магазины уже завезли елки и новогодние игрушки, а предприниматели на вмененке решают, на какое налогообложение им перейти, ведь с 2021 в России прекратит существование самый популярный налог ЕНВД. В данной статье я расскажу вам про два режима налогообложения, которые по моему мнению лучше всего подойдут для магазинов и баров после отмены ЕНВД.

Если брать мою ситуацию, то еще год назад я перешел на патент, так как в Перми ЕНВД уже отменили. По-моему, патентное налогообложение или ПСН — это самая оптимальная система для магазина или бара и вот почему.

Во-первых, здесь низкая ставка налога что для розничной торговли, что для общепита, она вполне сравнима со ставкой ЕНВД. Правда, ставка эта меняется по регионам и после просмотра данного видео вы можете зайти на сайт налоговой, чтобы рассчитать стоимость своего налога.

Во-вторых, большой плюс патента, что тут нет никакой бухгалтерии и не надо отправлять декларации. Все посчитали за вас, а заявление на переход вы можете подать прямо из своего кабинета налогоплательщика на сайте налоговой. После этого вам придет по почте письмо с подтверждением и двумя выплатами. Идете в сбербанк и оплачиваете первый взнос сразу, а второй в последний квартал действия патента. Все, вы отдали долг родному государству за то, что решили стать предпринимателем.

На какие моменты стоит обратить внимание при переходе на патент? Первое – подать заявление вы должны как минимум за 10 рабочих дней до начала действия патента, то есть определиться с этим вам надо до середины декабря, не тяните! Раньше можно, позже нет.

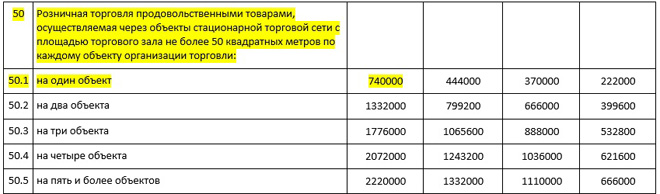

Второе – если у вас пивной магазин или бар, скорее всего вам придется платить еще 1% с потенциального дохода. Размер этого дохода определяет ваша администрация. Данные законы вы можете найти на том же сайте налоговой в разделе про ПСН. В Перми, например, потенциально возможный доход в розничной торговле определен в сумму 740.000 рублей в год. Вычитаем 300 тысяч, остается 440. Один процент с этой суммы составляет 4400. Эту сумму вам надо заплатить в налоговую по итогам года.

Третий момент, на который я сейчас хочу обратить ваше внимание – это ограничение площади торгового зала на патенте до 50 кв м, а также количества работников до 15 человек. Еще один минус – предприниматель на патенте не может зачесть в уплату налога свои страховые взносы, а это на секундочку 40 тысяч рублей с копейками!

Хорошая новость – в Думе сейчас рассматривают законопроект, который увеличит площадь торгового зала на патенте до 150 кв м, а также даст возможность предпринимателям уменьшать сумму налога на размер своих выплат в пенсионный фонд. То есть все ровно так, как и было на нашем замечательном ЕНВД.

По всем показателям патент идеально подходит для магазина или бара, но что, если в вашем городе ставка налога очень высока? Например, в Питере стоимость патента больше 100 тысяч рублей, а если брать Москву, то тут патент зашкаливает уже за 300 тысяч.

В данном случае рекомендую вам рассмотреть налогообложение УСН. Упрощенка бывает двух видов: вы платите 6% со всей выручки или же 15% с чистой прибыли, то есть разницы между доходами и расходами. Расходы – это себестоимость товара, аренда, зарплата сотрудникам, то есть все, что вы можете подтвердить документально.

Если ваш магазин работает уже какое-то время, вы можете прямо сейчас сесть и посчитать по накладным, во сколько встанет УСН именно для вашего заведения. Дешевле патента? Замечательно, значит можете написать заявление на переход в том же кабинете налогоплательщика. Кстати, на упрощенке вы уменьшаете сумму налога на ваши страховые взносы, то есть еще минус 40 тысяч рублей. Но есть тут и ложка дегтя. На УСН вам придется вести бухгалтерию, учитывать все расходы-доходы и отсылать декларации в налоговую.

Прямо сейчас посчитайте, что для вас будет наиболее выгодно, ведь конец года уже не за горами. Искренне ваш, Андрей Погудин.

Здравствуйте. Так и не понял, а сигаретами на патенте можно торговать?

Да, можно. Пиво (подакцизный товар) и сигареты (маркированный товар) указаны в пп. 3 и пп. 5 п. 1 ст. 181 НК РФ. А согласно п. 3 ст. 346 НК РФ не относятся к розничной торговле реализация подакцизных товаров, указанных в подпунктах 6 — 10 пункта 1 статьи 181 НК РФ (пиво и сигареты — это пункт 3 и 5). Следовательно, ИП имеет право применять ПСН при розничной торговле сигаретами, и так же пивом.